什么是稳定币?有人说它是「一场饮鸩止渴的游戏」,你怎么看?稳定币本质上是一种加

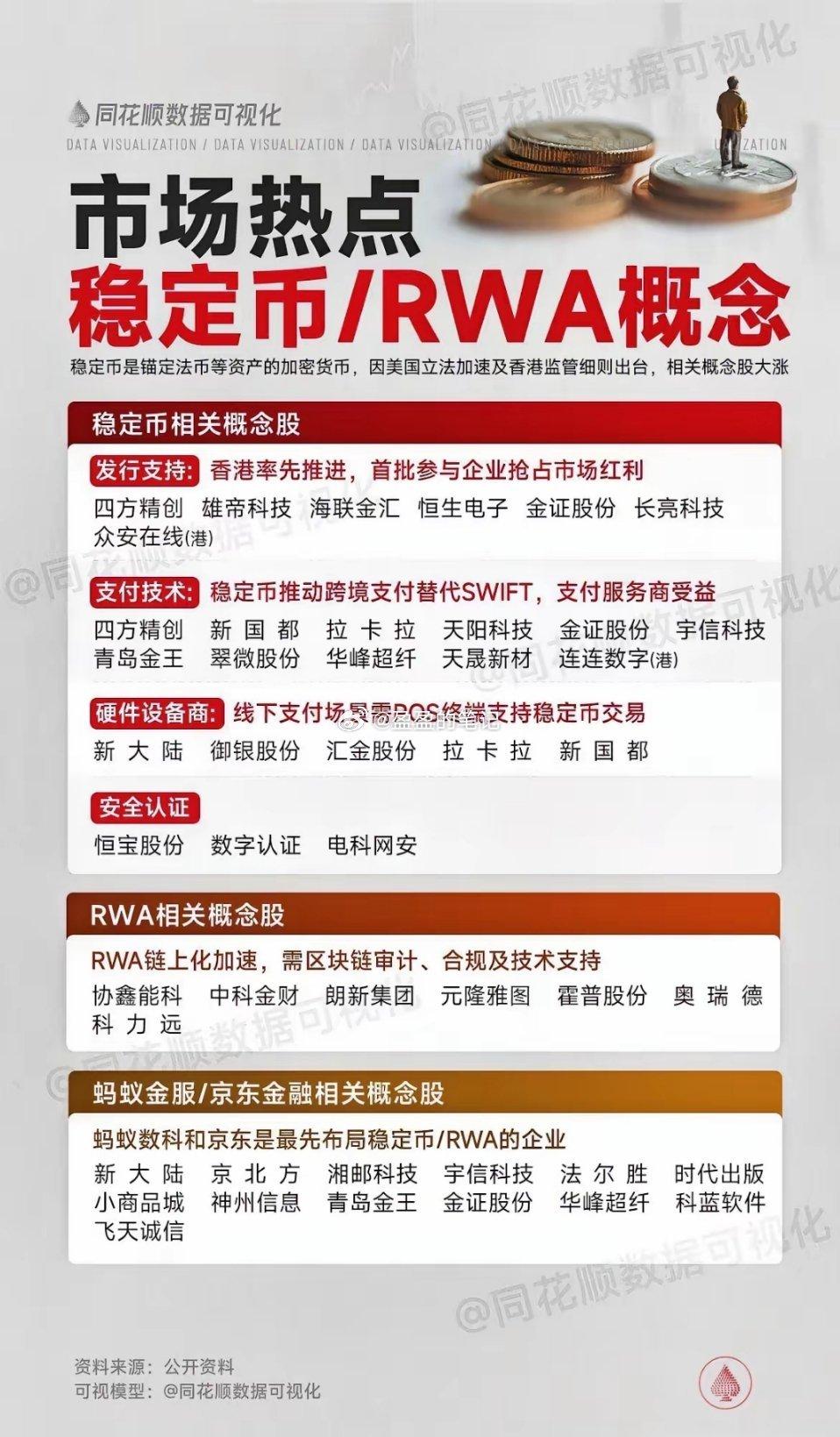

什么是稳定币?有人说它是「一场饮鸩止渴的游戏」,你怎么看?稳定币本质上是一种加密货币,不过它和大家熟知的比特币可不一样。比特币那价格,上蹿下跳跟坐过山车似的,没点强大的小心脏还真玩不转。而稳定币呢,它的核心特点就是“稳”,为了达到这个稳的效果,它得找个东西来锚定价值,大多数时候,它锚定的就是法定货币,比如美元。常见的像USDT(泰达币),就号称是和美元1:1锚定的,也就是说,发行方每发行1枚USDT,理论上在银行账户里就得有1美元的资金作为保障,这样就能让1枚稳定币的价值基本等同于1美元,让它在加密货币这个波动极大的市场里,有个相对稳定的价值。再讲讲稳定币出现的背景。你看,美元的发行机制其实挺复杂的,美国政府要发行美元,得向美联储打借条,每发行一美元,就得给美联储一美元的借条,这个借条还得还,这么做就是为了防止政府毫无节制地滥发货币。但现在美国政府欠的债实在太多了,本金还不上就算了,连利息都快扛不住了。特朗普之前为啥一直想换掉美联储主席,还不是想安插自己的人进去,好获得更自由的货币发行权,方便自己想印多少钱就印多少钱,可惜美联储没那么容易被拿捏,特朗普折腾半天也没啃动这块硬骨头。可美国政府天天要花钱,到处都要用钱,这钱从哪来呢?于是,绕过美联储搞一套新的美元发行机制这个想法就冒出来了,稳定币也就应运而生。稳定币和美元挂钩,但是不绑定美联储的债券和抵押物。和比特币比起来,比特币没有实际的锚定物,完全靠市场的买卖供需来决定价格,价格波动特别大,有时候一天之内价格能涨跌幅超过10%甚至更多;稳定币好歹有个锚定物,像刚才说的和美元1:1发行,相对来说价格要稳定得多。不过稳定币这里面可藏着大问题呢。它锚定的美元本身就是借贷来的货币,稳定币再锚定一次,相当于原本一美元的债券,却产生了两美元的货币,前面一个是正常发行的美元,后面一个就是新冒出来的稳定币。这么一操作,实际上就把美元的货币总量给悄无声息地增加了一倍,但是美联储那边的债券数量可没变啊。这可不就相当于绕过了美联储,偷偷摸摸地增发了货币嘛。美国一下子凭空多出来一倍的钱,关键这多出来的钱还和美元绑定,和美元有着相同的价值。政府呢,这下可高兴了,能用这多出来的一倍美元去还债务,看起来好像解决了大问题。从本质上来说,这就像是一场危险的游戏。货币的发行是一件关乎经济稳定的大事,需要严格的监管和约束机制。稳定币这种绕过正常监管体系的做法,虽然短期内可能让美国政府手头宽裕了,能还还债、搞搞开支啥的,但从长远来看,这对全球金融体系的冲击是巨大的。它破坏了原本稳定的货币发行规则,导致货币供应量在没有足够实体经济支撑的情况下大幅增加,很可能引发严重的通货膨胀。而且,因为稳定币是在加密货币的框架下运行,监管难度比传统货币大得多,要是出了问题,很难快速有效地进行干预和解决。所以说,把稳定币看作是“一场饮鸩止渴的游戏”一点也不为过。它看似解决了当下的一些资金难题,可实际上是在给未来埋下一颗颗威力巨大的炸弹。大家对稳定币怎么看呢?欢迎在评论区一起讨论讨论,看看这稳定币到底会走向何方,又会给我们的经济生活带来怎样的改变。