龙头提高分红比例应对周期下行,板块投资仍围绕红利逻辑

尽管1H25受煤价下滑影响,煤炭板块公司盈利普遍承压,但是上市公司普遍维持或增强了分红,显示出对于股东回报的重视。其中中国神华、山西焦煤实施首次中期分红,首钢资源则进一步提升中期分红比例到76%(1H2453%),也侧面反映动力煤和焦煤龙头对于行业长期稳定发展的信心。我们认为在下半年煤价维持较高区间震荡的预期下,板块投资仍将围绕红利逻辑,高长协销售的动力煤龙头能保持较好的销售兑现及盈利稳健,现金流充沛趋势不改,而美联储降息预期的升温则将进一步催化相关高股息率公司的配置价值。

煤价下行拖累1H25业绩,产销量表现平稳

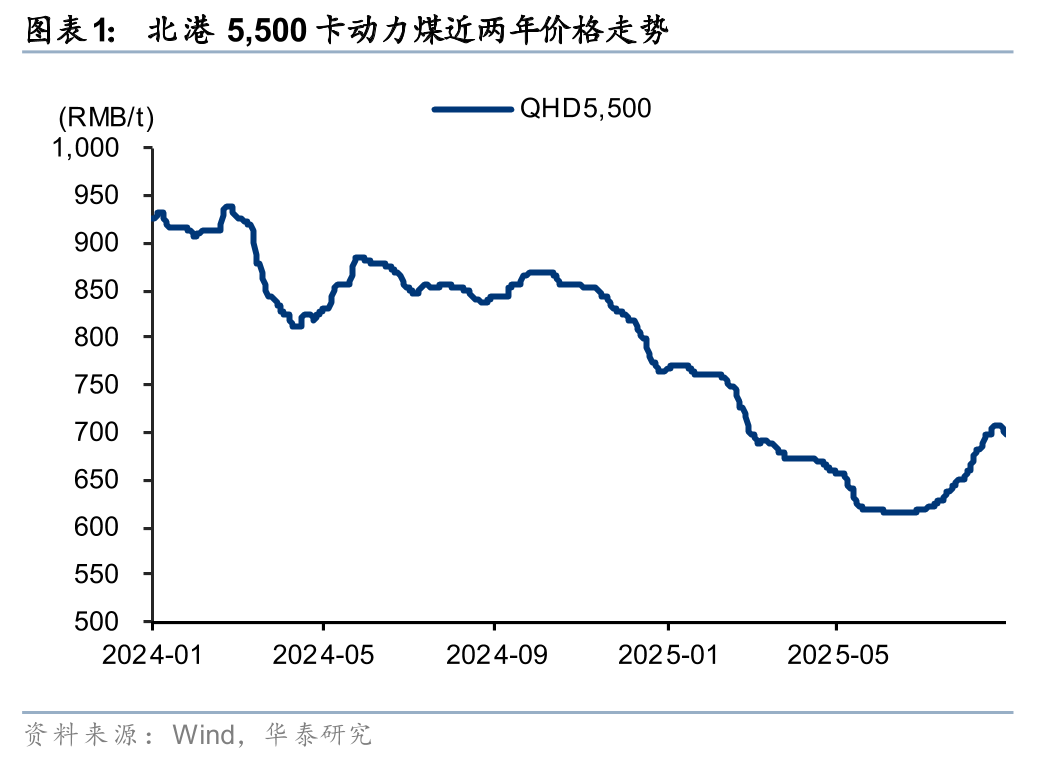

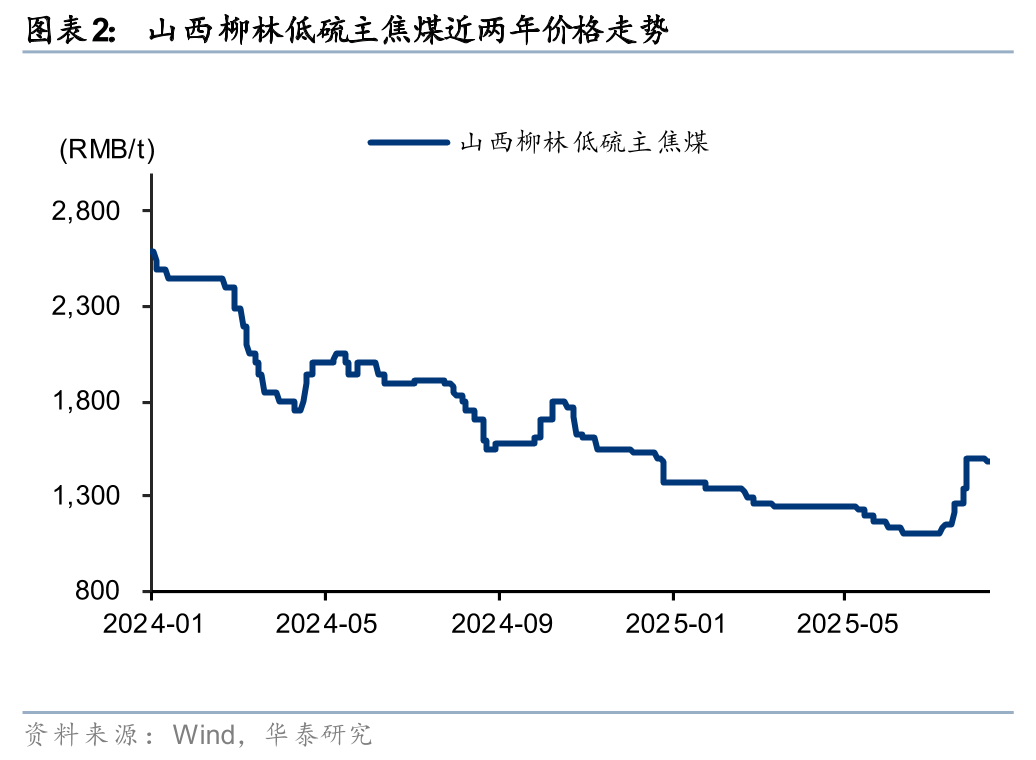

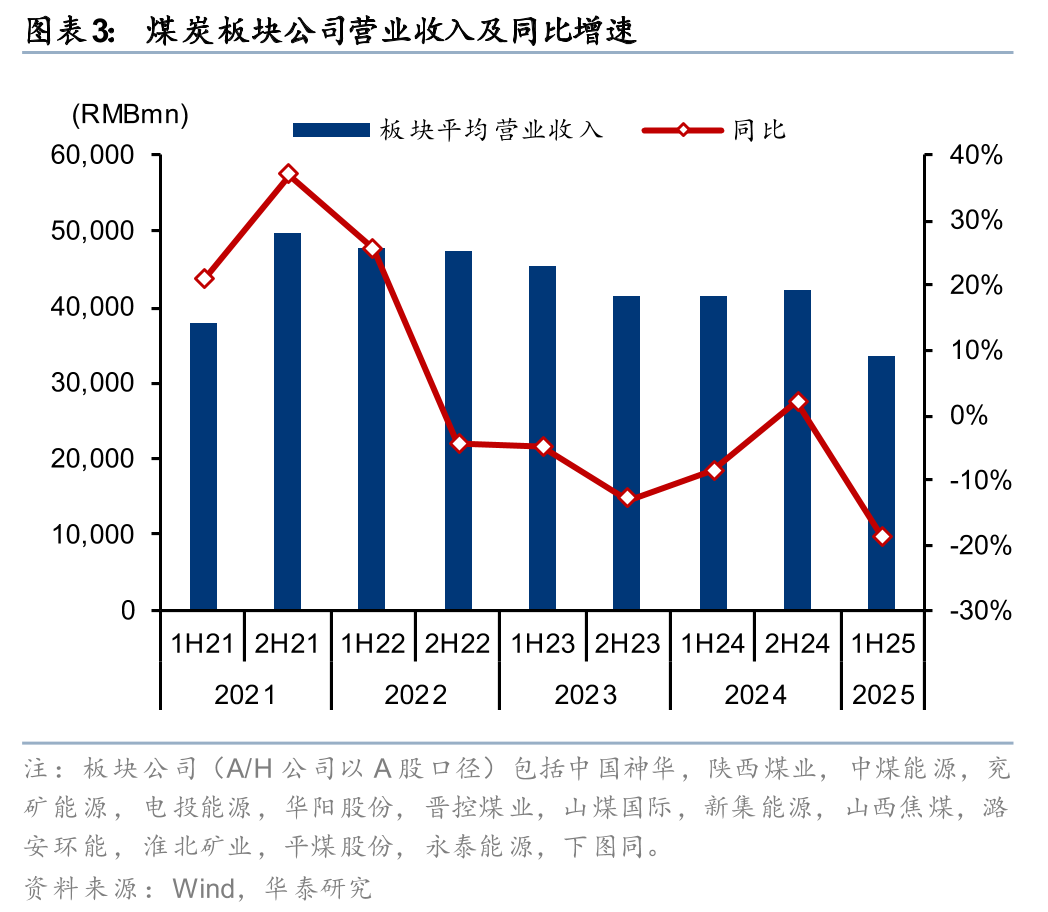

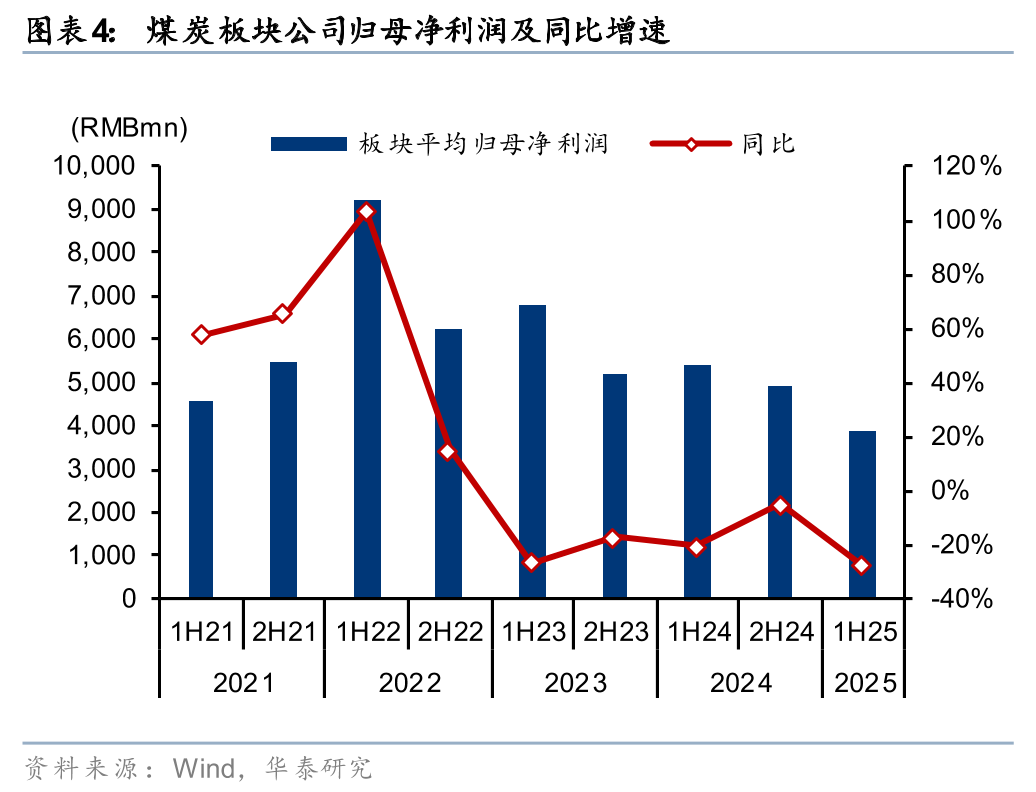

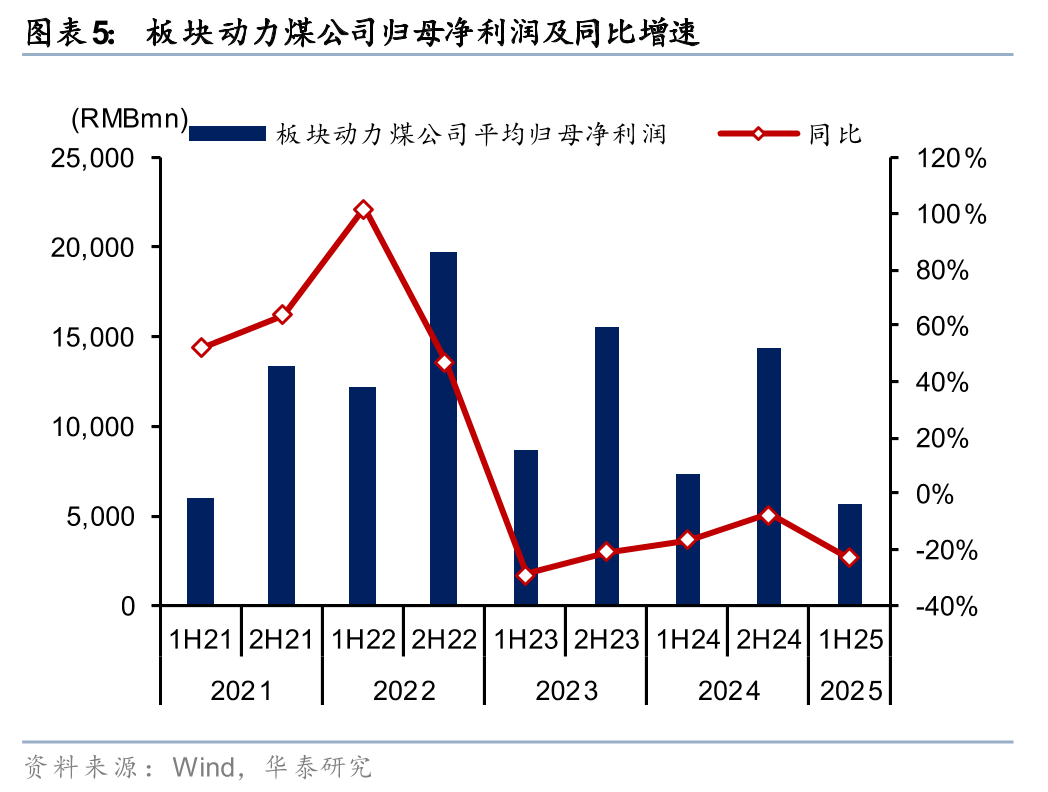

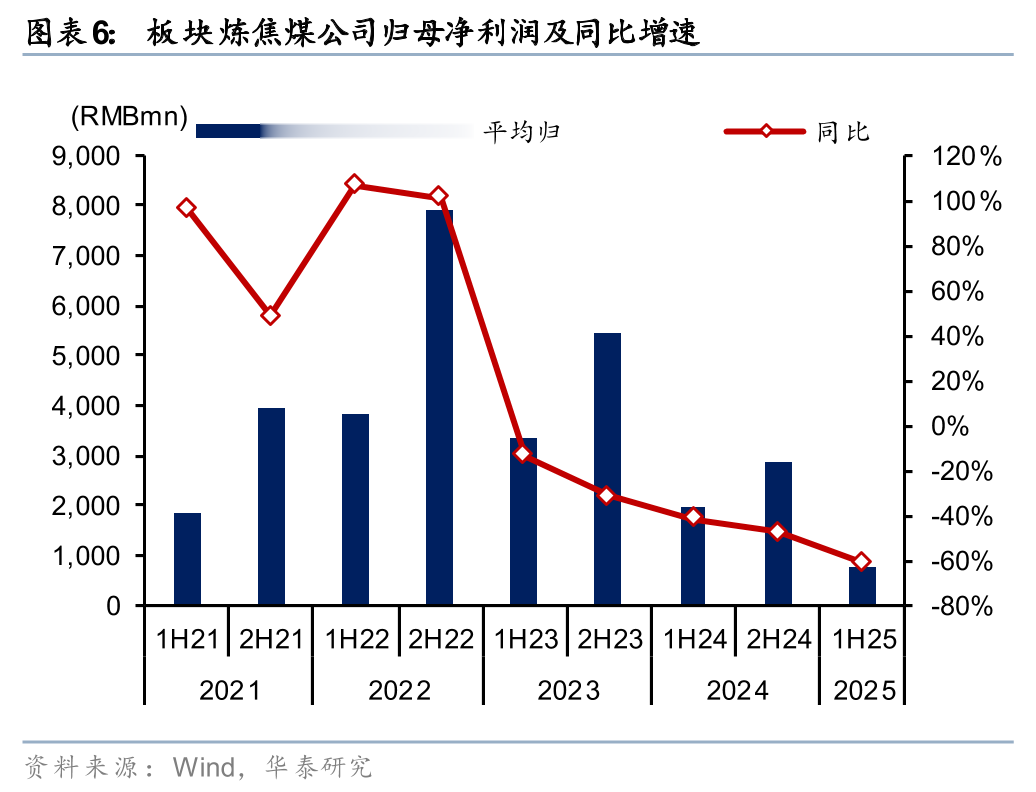

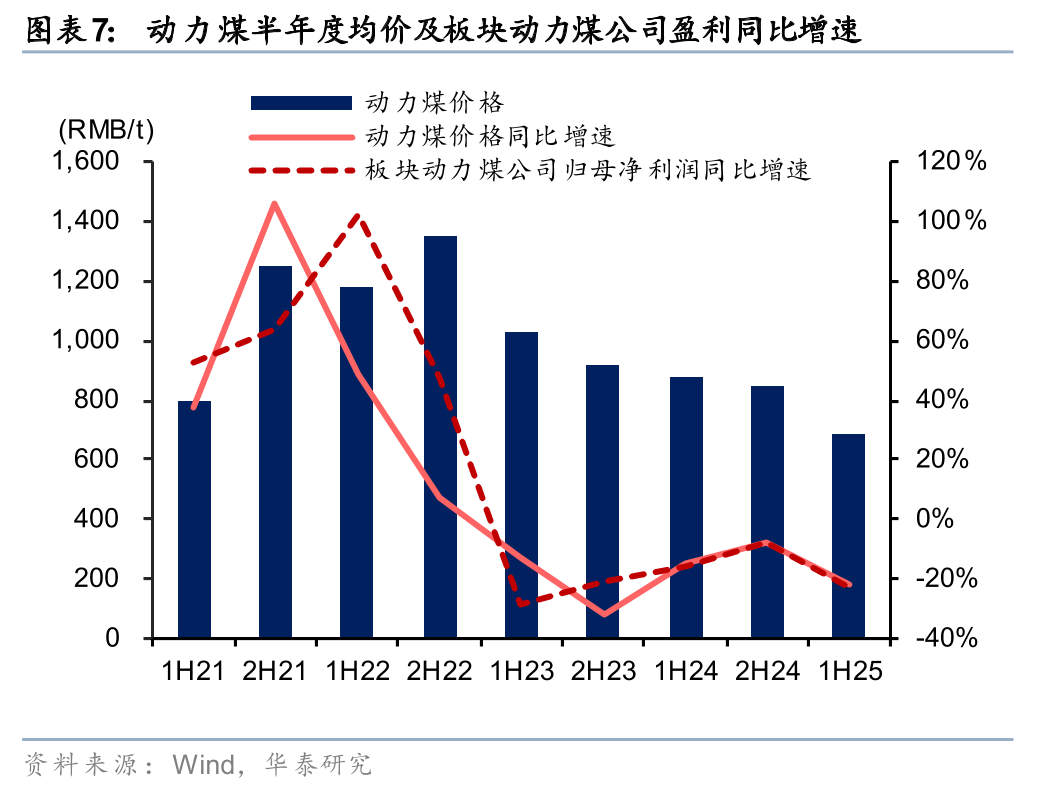

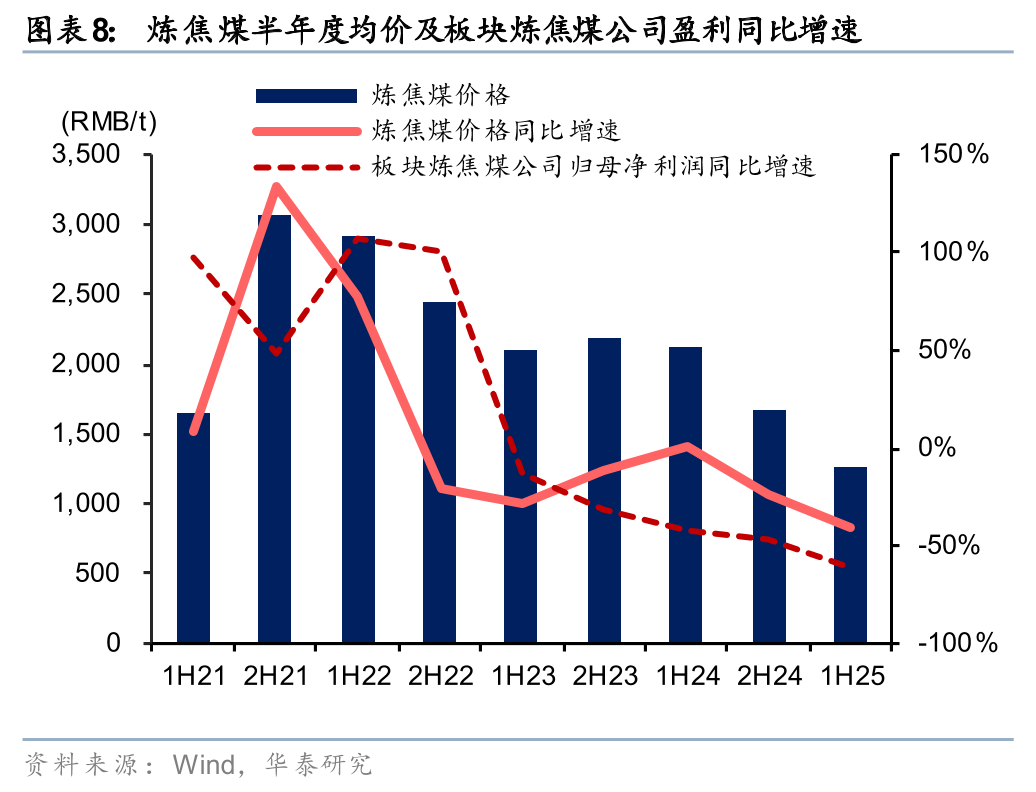

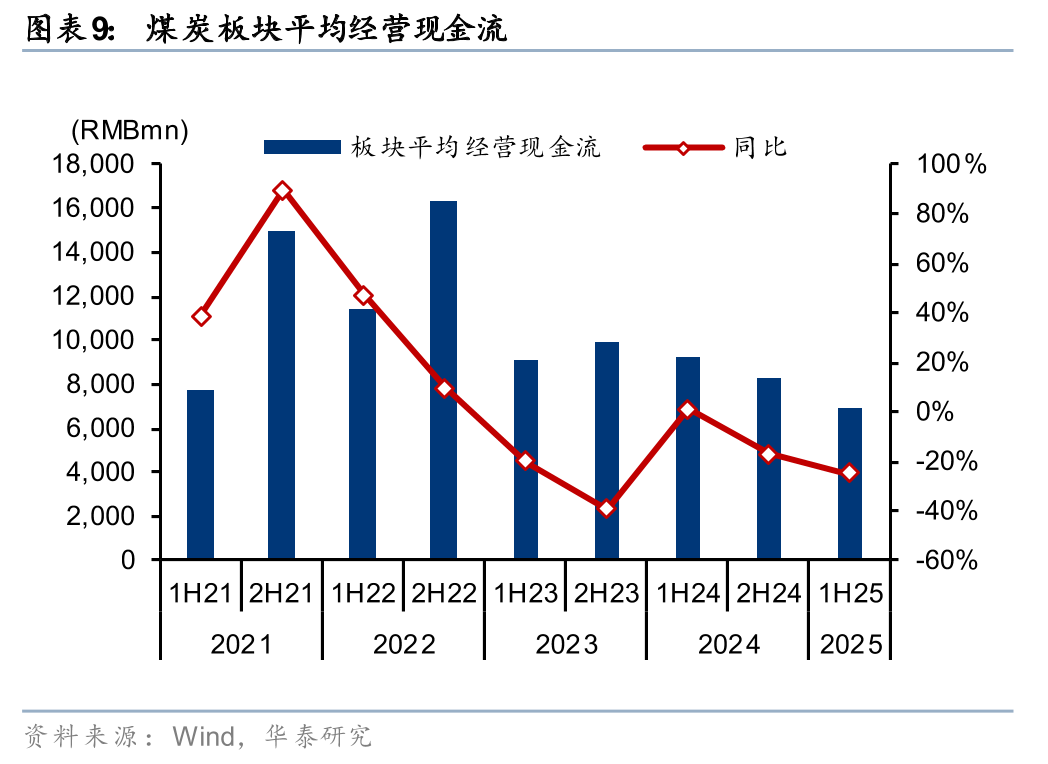

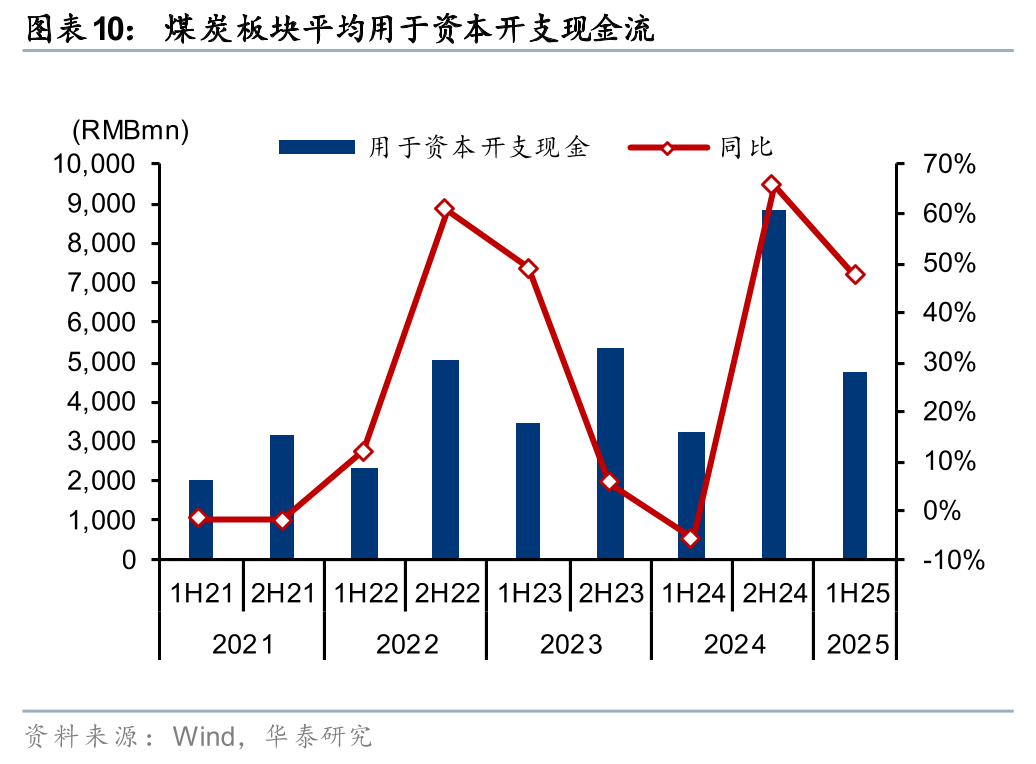

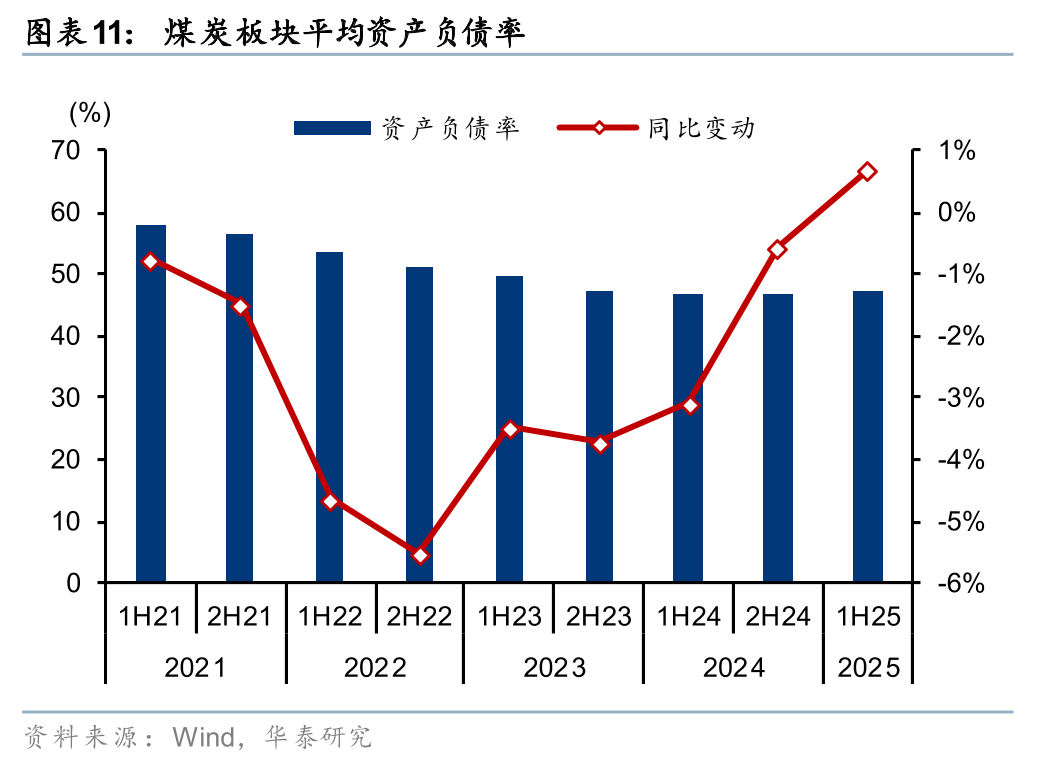

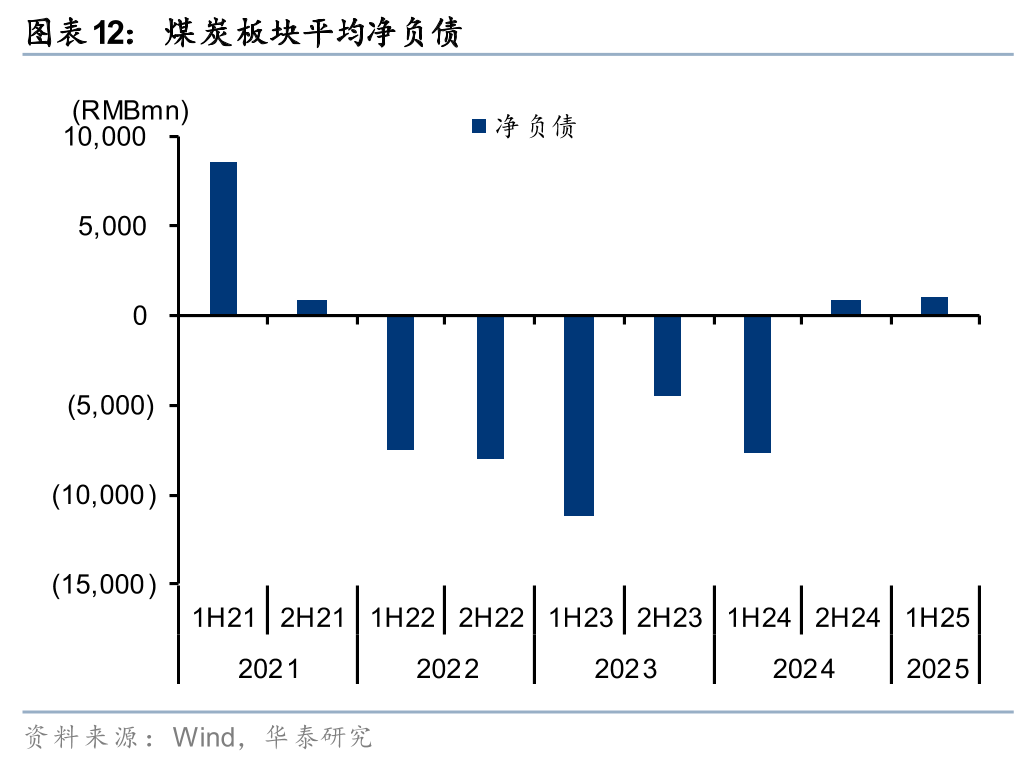

1H25北港5,500卡动力煤均价同比下行22.2%至每吨685元,柳林4号低硫焦煤均价同比下行41%至1,251元/吨,中价新华山西焦煤长协指数同比下行23%至1,092元/吨。另一方面,1H25我们覆盖的煤炭上市公司产量同比+1.2%~+3.5%(首钢资源17%同比增幅主要因为1H24上下组煤转换形成低基数),部分对冲了价格影响。同期煤炭板块主要上市公司平均营业收入同比下降18.7%;板块平均归母净利润同比下降27.7%。板块主要上市公司平均经营性现金流同比减少25.2%,1H25中国神华/中煤能源/陕西煤业实现企业自由现金流分别约为744/187/42亿元。随着去年开始煤价下行,板块主要公司平均净负债水平出现回升,1H24平均水平仍为净现金状态而1H25则同比增加约86亿至10亿元平均净负债,公司现金储备有所消耗,板块平均资产负债率轻微回升至约47%的水平。

上市煤企控本增效显著支撑盈利能力,部分对冲煤价下行压力

面对煤价下行压力,煤炭行业公司普遍采取降本增效措施来压降成本,1H25板块平均营业成本同比下降17.2%。以部分龙头公司为例,中国神华/中煤能源/平煤股份/潞安环能的单吨成本分别同比减少7.7%/10.2%/19.7%/14.4%至178/263/619/318元/吨,其中人工成本随着煤炭市场下行、公司效益降低随之减少,其它成本中关于安全维检费专项基金的冲抵也贡献部分压降空间。经过成本端努力,我们覆盖的上市煤企毛利率均在19%以上。

2H25煤炭供需边际改善助力煤价企稳,业绩有望触底回升

“反内卷”及产能核查政策的推出对煤炭供给侧提出指导方向,国内煤炭供给边际收紧,进入7月,一方面高温天气下全国用电负荷屡创新高而水电出力不及预期,另一方面极端降雨天气对主产地生产及运输造成扰动,截至8月底,北港5,500卡动力煤价格已较低点反弹13%至697元/吨,且高于当前港口长协价格(668元/吨)。如2025年8月7日发布报告《煤价是否有可能淡季不淡?》所述,淡季来水偏枯支撑煤电需求,进口煤边际增量有限,而四季度迎峰度冬旺季则对煤炭的需求预期有一定提振,煤价有望在较高区间内保持平稳,下半年板块公司有望迎来盈利环比修复。

风险提示:国内减产不及预期,旺季需求弱于预期。

研报:《25H1回顾:价跌利减,环比改善可期》2025年9月2日

刘俊分析师S0570523110003|AVM464

马梦辰分析师S0570524100001|BUM666

苗雨菲分析师S0570523120005|BTM578

戚腾元分析师S0570524080002|BVU938

不负时光

经济不景气,煤炭股票改善?痴人说梦。